Известный ETF-провайдер Vanguard подготовил большой обзор основных рынков на 2022 год. Мы перевели ключевые идеи из обзора, которые показались нам наиболее интересными.

Главный вызов 2022 года связан не с новыми вариантами коронавируса, а с макроэкономическими факторами. Особое значение будет иметь то, как именно будут свернуты меры, принятые для борьбы с пандемией. Прекращение поддержки со стороны правительств может рассматриваться как потенциальный источник риска для финансовых рынков.

Инфляция в 2022 году останется высокой на развитых рынках. Потребуется время для стабилизации спроса и предложения. Центральным банкам придется поддерживать «тонкий баланс» между сохранением инфляционных ожиданий и созданием благоприятных условий для экономического роста. Поскольку дефицит предложения подталкивает рост цен, есть вероятность еще большего всплеска инфляции. Чтобы эффективно управлять инфляционным риском, ФРС, по мнению Vanguard, повысит процентную ставку как минимум до 2,5% к концу цикла.

Ожидания Vanguard по доходности активов как на 2022 год, так и в долгосрочной перспективе остаются сдержанными, особенно в отношении акций на фоне низкой доходности облигаций, уменьшения господдержки и высоких стоимостных оценок. Что касается облигаций, то учитывая рост ставок с 2022 года, у этого класса активов есть потенциал для более высокой доходности.

Ожидаемая среднегодовая доходность глобального рынка на ближайшие 10 лет имеет самые низкие оценки с начала 2000-х годов. В частности, Vanguard ожидает среднегодовую доходность:

- акций США на уровне 2,3-4,3% в долларах,

- развитых рынков без США — 5,3-7,3%,

- развивающихся рынков — 4,2-6,2%.

Как видим, для получения положительной ожидаемой реальной доходности концентрированный на акциях США портфель может не подойти.

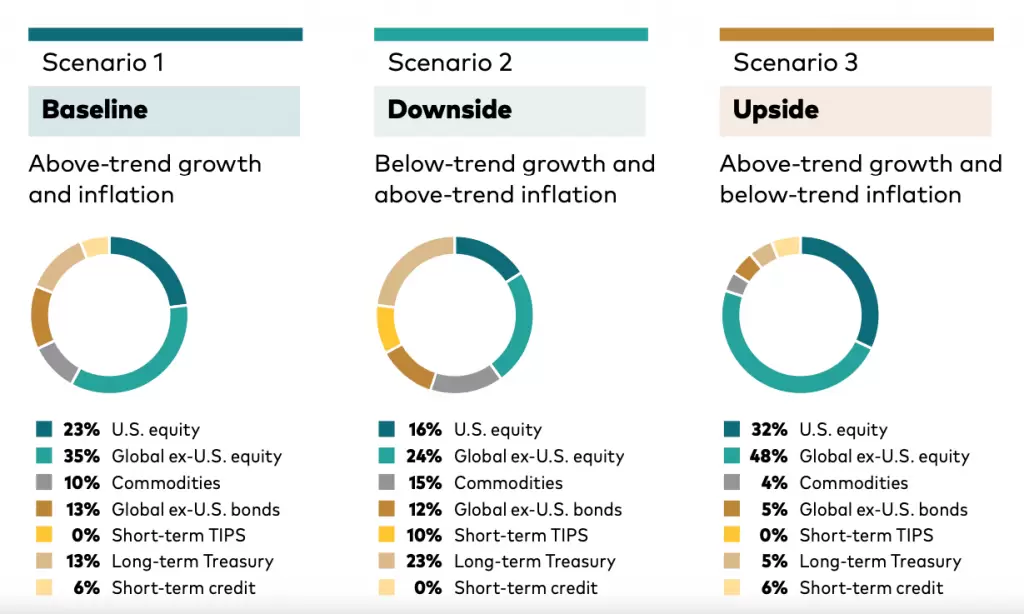

Наилучшей стратегией долгосрочного инвестирования традиционно остается диверсифицированный портфель. Vanguard приводит три оптимальных портфеля, которые состоят из семи классов активов:

- акций США,

- акций международных компаний,

- биржевых товаров,

- неамериканских облигаций,

- TIPS,

- гособлигаций США,

- T-Bills.

При желании российский инвестор может составить портфели практически из всех этих инструментов с помощью фондов FinEx ETF. К примеру, можно использовать следующие ETF для построения портфелей:

- US equity — FXUS (акции крупнейших американских компаний);

- Global ex-US equity — FXDM (акции развитых рынков без США) + FXCN (акции крупнейших компаний Китая) + FXEM (акции развивающихся рынков без Китая и Индии) — доли распределим в соответствии с капитализацией глобального индекса;

- Commodities — FXGD (золото);

- Global ex-US bonds — FXRU (еврооблигации российских эмитентов);

- Short-term TIPS — FXTP (гособлигации США с защитой от инфляции);

- Long-term Treasury — FXTP;

- Short-term Credit — FXTB (краткосрочные гособлигации США).

Протестировать портфели на исторических данных и оценить их ожидаемую доходность можно с помощью конструктора.

| Baseline | Downside | Upside | |

|---|---|---|---|

| FXUS | 23% | 16% | 32% |

| FXDM | 25% | 17% | 35% |

| FXCN | 4% | 3% | 6% |

| FXEM | 6% | 4% | 8% |

| FXGD | 10% | 15% | 4% |

| FXRU | 13% | 12% | 5% |

| FXTP | 13% | 33% | 5% |

| FXTB | 6% | 0% | 6% |

| Историческая среднегодовая доходность (3 года), USD | 11% | 10% | 13% |

| Историческая среднегодовая доходность, USD | 3% | 3% | 4% |

Источник: Vanguard, расчеты FinEx, конструктор портфеля FinEx

Не является индивидуальной инвестиционной рекомендацией. Инвестиции связаны с риском. В разные периоды доходность может существенно различаться.

Понравился текст? Вот короткая инструкция, как получать еще больше полезных материалов:

- Чтобы не пропустить новые статьи, подписывайтесь на нашу рассылку.

- Если вы только решили стать инвестором, то читайте наш гайд «С чего начать», где вы найдете ответы на все вопросы, и подписывайтесь на лайфхаки для новичков на канале в телеграме.

- Смотрите обучающие ролики на нашем канале YouTube-канале.

- А чтобы еще лучше разбираться в инвестициях, подписывайтесь на наш аналитический канал.