Для инвесторов 2022 год стал одним из самых тяжелых. Из-за возросшей до максимальных за десятилетия значений инфляции мировая экономика столкнулась с самым быстрым и масштабным ужесточением денежно-кредитных политик мировых ЦБ. Таким образом тринадцатилетний период низких процентных ставок и дешевой ликвидности подошел к концу. В 2022 году абсолютное большинство классов активов показали негативную доходность (в долларах), корреляция между акциями и облигациями возросла, а эталонный портфель 60/40 закончил год с худшим результатом со времен мирового финансового кризиса 2007—2008 годов. Большинство крупных мировых экономик находятся в поздней стадии экономического цикла, а рынки уже начали закладывать снижение экономической активности (наступление рецессии) в 2023 году в цены активов. Мы рассчитали доходность всех ETF от FinEx за декабрь, за 2022 год, а также за последние 3 и 5 лет.

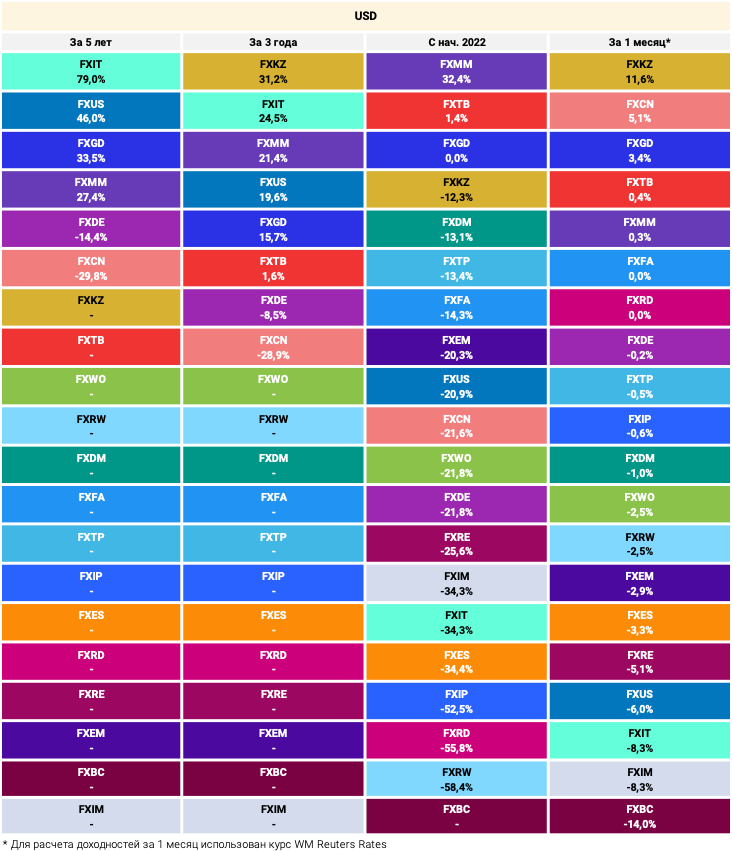

Доходность фондов FinEx ETF в долларах

Доходность фондов FinEx ETF в рублях

Лучшие фонды по доходности в 2022 году

- FXMM / FXTB

В нестабильные времена наличные средства помогают защитить портфель от снижения. В 2022 году фонды денежного рынка FXMM/FXTB принесли инвесторам положительную доходность в 32,4% и 1,4% в долларах США соответственно. Напомним, что повышение процентной ставки ФРС США благоприятно сказывается на доходности инструментов денежного рынка. Для борьбы с возросшей инфляцией ФРС семь раз повышал ставку в 2022 году (с 0,25 до 4,5%). Таким образом в течение одного года будущая доходность фонда денежного рынка выросла с околонулевой до 4,5%. На рост доходности FXMM также повлиял валютный курс.

- FXGD

В периоды неопределенности на финансовых рынках многие инвесторы рассматривают золото как «тихую гавань». В 2022 году золото принесло околонулевую доходность в долларах, однако стоит отметить, что эта доходность пришлась на период одного из самых масштабных периодов ужесточения денежно-кредитной политики мировых банков (что является негативным фактором для доходности металла). В 2022 году золото в очередной раз доказало свою состоятельность как один из главных диверсификаторов портфеля.

Худшие фонды по доходности в 2022 году

- FXIT / FXES

Фонд FXIT более чем на 77% состоит из акций IT-компаний и на 20% из акций компаний сектора коммуникационных услуг США. Более 70% фонда FXES приходится на сферу коммуникационных услуг и более 20% на сектор информационных технологий. Эти два сектора — одни из самых чувствительных к повышению процентных ставок секторов рынка. Рост реальных доходностей облигаций снизил приведенную стоимость денежных потоков компаний, что негативно отразилось на их доходности. В 2022 году рынок коммуникационных услуг стал худшим по доходности в США, IT в этом списке на третьем месте. Стоит отметить, что страновая диверсификация фонда FXES шире, чем фонда FXIT.

- FXIP / FXRD

Основным драйвером снижения цен на облигационные фонды стало повышение ключевой ставки ФРС США. На рост ставок в экономике облигации реагируют снижением стоимости, и чем длиннее облигация (срок до погашения), тем чувствительнее рост ставок отражается на стоимости долговой бумаги. Еще один фактор, негативно повлиявший на стоимость активов, — укрепление российской валюты.

Фонд стал худшим по доходности в 2022 году. На его результаты сильно повлияла реализация рыночного риска (снижение цен на рисковые активы по всему миру) и валютного (укрепление рубля еще сильнее снизило и без того негативную доходность фонда).

Прогнозы доходностей разных классов активов

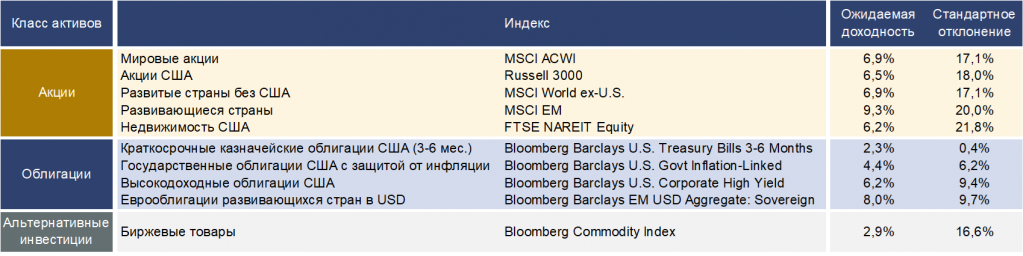

Bank of New York Mellon в сентябре пересмотрел прогноз ожидаемой доходности всех классов активов в сторону повышения. В материале «2023 Capital Market Assumptions» приводятся ожидаемые доходности на горизонте 10 лет:

Источник: Bank of New York Mellon

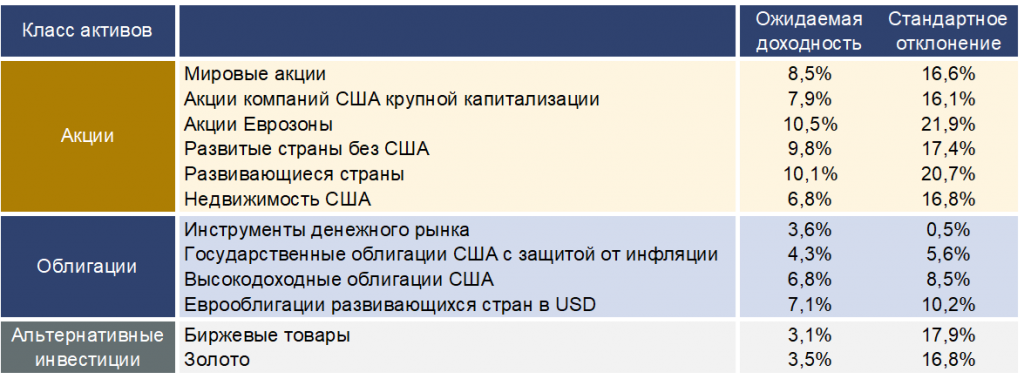

J.P. Morgan Asset Management также опубликовали свои долгосрочные прогнозы по доходности разных классов активов. По мнению аналитиков, снижение рынков в 2022 году повысило долгосрочную доходность активов до максимальных значений более чем за десятилетие, а ожидаемая среднегодовая доходность эталонного портфеля 60/40 (акции/облигации США) взлетела с 4,3% до 7,2%:

Источник: J.P. Morgan Asset Management

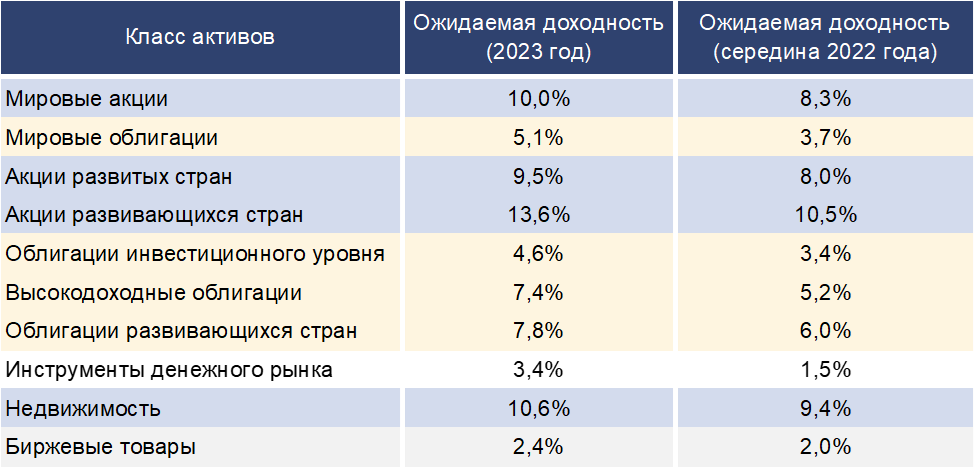

По сравнению с прошлым годом Citi Global Wealth Investments также повысилиожидаемую доходность всех классов активов на горизонте следующих 10 лет:

Источник: Citi Global Wealth Investments

Выводы

- 2022 год в очередной раз напомнил об изменчивой природе фондового рынка. Инвестор должен всегда помнить, что сегодняшние лидеры (и аутсайдеры) с высокой долей вероятности не окажутся таковыми в следующем году.

- Главным оружием инвестора в борьбе с неопределенностью является время (горизонт инвестирования) и широкая диверсификация для снижения влияния отдельных факторов доходности на динамику портфеля.

- Инвестиционные компании в основном остаются позитивны в прогнозах по долгосрочной доходности активов в будущем.

Информация в тексте не является индивидуальной инвестиционной рекомендацией. Инвестиции связаны с риском. В разные периоды доходность может существенно различаться. Поэтому мы всегда советуем диверсифицировать свой портфель.