«Подушка безопасности» может потребоваться в любой момент, поэтому обычно ее хранят на вкладе (накопительном счете) и в той валюте, в которой совершаются основные расходы. Но при желании любой инвестор может составить низкорискованный портфель из разных ETF, который поможет защитить сбережения от инфляции, заработать больше, чем на депозите, и без убытков снять средства, когда они понадобятся. Вот три фонда от FinEx для составления сбалансированного портфеля, который подойдет для сбережений.

1. FXMM с рублевым хеджированием

Стоимость одной акции: 1 686,65 ₽ (здесь и далее цена на 12 августа 2021 года)

Ожидаемая среднегодовая доходность: 5,73%

В состав FXMM входят краткосрочные гособлигации США (Treasury Bills), которые имеют кредитный рейтинг ААА и считаются максимально надежными инвестициями. В фонде используется механизм рублевого хеджирования. Подробнее о том, как работают ETF с хеджем, можно прочитать здесь. Если коротко, рублевый хедж позволяет:

- защитить инвестора от снижения курса доллара к рублю, если деньги срочно потребуются, а курс будет невыгодным;

- получить дополнительный доход за счет разницы между ключевой ставкой ЦБ РФ и процентной ставкой ФРС США.

2. FXIP с рублевым хеджированием

Стоимость одной акции: 104,76 ₽

Ожидаемая среднегодовая доходность: 6,9%

В FXIP входят надежные облигации американского казначейства с защитой от инфляции. Фонд также защищен от валютного риска и при разнице процентных ставок в России и США может приносить дополнительную доходность инвестору.

3. FXRB с рублевым хеджированием

Стоимость одной акции: 1 894,5 ₽

Ожидаемая среднегодовая доходность: 7,74%

FXRB состоит из еврооблигаций крупнейших и наиболее надежных российских компаний. Среди них Газпром, РЖД, Сбербанк, ВТБ, Лукойл и другие крупные российские эмитенты.

С помощью этого фонда инвестор зарабатывает за счет роста цены облигаций, автоматического реинвестирования купонов по ним и рублевого хеджирования.

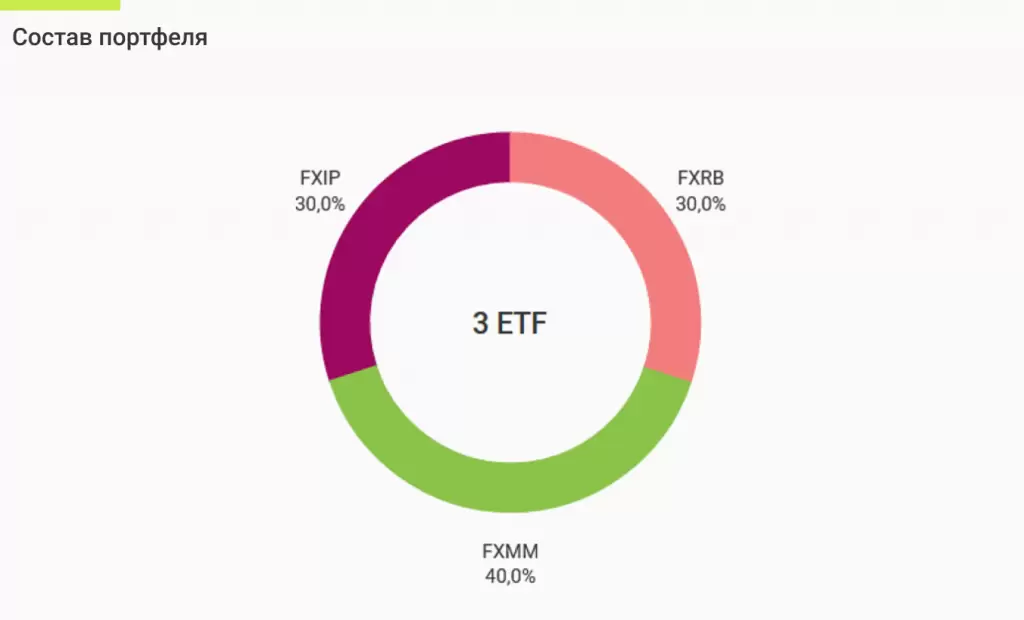

Чтобы обезопасить свой портфель от рыночных просадок (в случае с подушкой безопасности это особенно актуально), рекомендуется использовать сразу несколько фондов для лучшей диверсификации. С помощью конструктора на сайте FinEx мы составили портфель из трех перечисленных выше ETF в следующих пропорциях:

- FXMM — 40%;

- FXIP — 30%;

- FXRB — 30%.

За последний год такой портфель продемонстрировал доходность на уровне 9%, а ожидаемая доходность вложений составила 7% в год. При этом он имеет прекрасные характеристики риска:

- коэффициент Шарпа, который измеряет уровень риска на единицу доходности, равен 4,8;

- а максимальная просадка за рассматриваемый период оказалась и вовсе несущественной — всего 0,66%.

Другими словами, собранный портфель отлично справляется со своей задачей по сбережению капитала и позволяет достичь доходности, превышающей процент по банковскому депозиту (текущая самая выгодная ставка по вкладу составляет 5,75% против 7% ожидаемой доходности портфеля из трех ETF).

Не является индивидуальной инвестиционной рекомендацией. Инвестиции связаны с риском. Составлять портфель нужно с учетом своего риск-профиля, возраста, срока инвестиций и цели. Подобрать оптимальный портфель для себя можно с помощью калькулятора.