Убытки по инвестициям — это законное право инвестора уменьшить налог на доход по брокерскому счету. Снизить НДФЛ можно двумя способами. Первый — это сальдирование, второй — перенос убытков прошлых лет. Рассказываем, как работают оба варианта.

Что вы узнаете из статьи:

- Если инвестор продал ценные бумаги или производные финансовые инструменты (ПФИ — опционы, фьючерсы) с убытком, то он вправе вернуть часть налога на прибыль по инвестициям. Вернуть так другие уплаченные налоги, например налог с зарплаты, нельзя.

- Вычет положен, если убытки и прибыль получены при торговле одинаковыми активами, например акциями. Если инструменты разные, снизить налог получится не всегда. Например, вычет не положен, если инвестор потерял деньги на торговле валютными ПФИ и получил прибыль от продажи акций.

- Снизить налог можно, даже если прибыль и убыток получены на счетах у разных брокеров.

- Оба способа уменьшить налог не работают в случае с индивидуальными инвестиционными счетами (ИИС). Но их владельцы могут воспользоваться налоговым вычетом по ИИС.

Сальдирование финансовых результатов по разным брокерским счетам

Сальдирование — это уменьшение прибыли на размер убытков. То есть из дохода по инвестициям вычитаются убытки, и налог нужно платить только с получившейся разницы. Доходы и убытки считаются по уже закрытым сделкам по итогам каждого года. Если инвестор приобрел ценные бумаги и продолжает их держать, то он не фиксирует ни прибыль, ни убытки, а значит, и сальдирование невозможно.

Прибыль или убыток считается как разница между расходами на покупку бумаг и суммой, полученной при продаже. Если инвестор продавал разные ценные бумаги на одном брокерском счете, то по итогам года брокер сам посчитает полученную прибыль или убыток и определит сумму налога. Например, в 2021 году Иван продал акции А с убытком 10 000 рублей, а акции Б с прибылью 60 000 рублей. В этом случае налог на прибыль по инвестициям составит (60 000 – 10 000) * 13% = 6 500 рублей. Брокер сам сальдирует финансовые результаты и рассчитает налог.

Другая ситуация, если у инвестора два брокерских счета и на одном он продал акции с убытком, а на другом — с прибылью. Брокеры не обмениваются между собой информацией, а значит, не сальдируют финансовые результаты на разных счетах, это может сделать только сам инвестор.

Что важно знать о сальдировании финансовых результатов по разным брокерским счетам

- Сальдировать можно убытки по ценным бумагам и производным финансовым инструментам (ПФИ) — опционам, фьючерсам.

- Подсчет при сальдировании идет, исходя из инструментов, в которые вкладывался инвестор. Площадки, на которых он торговал, значения не имеют. То есть учитывается прибыль и убытки, в том числе по счетам у иностранных брокеров.

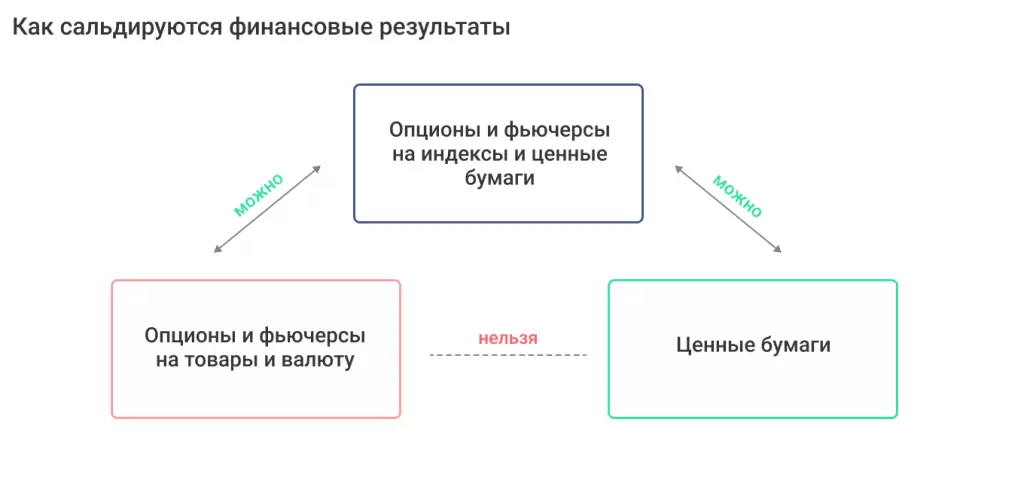

- Правила сальдирования закреплены в п. 15 ст. 214.1 Налогового кодекса. Сальдирование возможно в рамках одной категории финансовых инструментов. Например, убыток при продаже акций можно «взаимозачесть» с прибылью от акций у другого брокера.

- Сальдировать также можно фондовые ПФИ (контракты на индексы и ценные бумаги, например фьючерсы на индекс РТС) с ценными бумагами или нефондовыми ПФИ (контракты на товары, валюту, например фьючерсы на нефть). При этом ценные бумаги «несовместимы» с нефондовыми ПФИ.

- Убытки по активам, обращающимся на финансовом рынке, не сальдируются с убытками по необращающимся активам. Бумаги считаются обращающимися, если за последние три месяца они торговались на бирже хотя бы один раз и по ним рассчитывались котировки. Необращающиеся инструменты торгуются на внебиржевом рынке.

- Финансовые результаты по брокерскому счету не сальдируются с финансовыми результатами по ИИС, следует из п. 2 ст. 214.9 Налогового кодекса.

- Дивиденды не сальдируются ни с чем, уплаченный по ним налог вернуть не получится.

Как сальдировать финансовые результаты по разным брокерским счетам

Для сальдирования результатов у разных брокеров инвестору нужно собрать документы и заполнить декларацию 3-НДФЛ.

Вот список необходимых документов:

- справки 2-НДФЛ — нужно получить у всех своих брокеров;

- налоговый отчет от брокера — нужно запросить у тех брокеров, у которых получен убыток, в документе указывается сумма убытка. Вместо отчета у брокера можно взять справку об убытке;

- если есть счет у иностранного брокера, то понадобится отчет по операциям на этом счете — на основании документа инвестор должен самостоятельно рассчитать свои доходы или расходы.

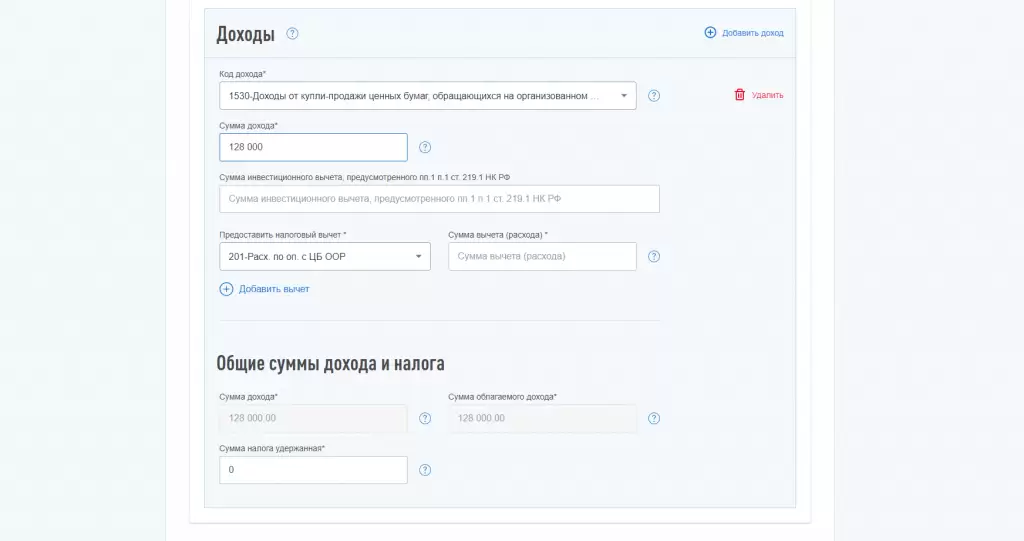

Декларацию можно заполнить онлайн в личном кабинете налогоплательщика на сайте ФНС. Там необходимо зайти в раздел «Доходы и вычеты», нажать кнопку «Заявить доход», далее — «Подать декларацию 3-НДФЛ».

Некоторые инвесторы специально продают в конце года убыточные бумаги на своем счете, чтобы снизить налог на прибыль по другим бумагам. Схема выглядит так:

1. Инвестор в течение года продает акции А. Например, зарабатывает на них 50 000 рублей и должен заплатить налог в 13%, или 6500 рублей.

2. В то же время в портфеле есть акции Б, которые просели, убыток по ним, скажем, 30 000 рублей. Инвестор уверен, что бумаги прибавят в цене, но все равно их продает.

3. Прибыль и убыток сальдируются: 6500 – 30 000 * 13% = 2600. Именно такой налог платит инвестор вместо 6500 рублей. Продать бумаги он может как на одном счете, так и на разных. Если инвестор продаст акции А и Б на одном счете, то результаты сальдирует брокер. Если прибыль и убыток — по разным счетам, то нужно подать декларацию 3-НДФЛ и получить вычет.

4. После инвестор вновь покупает перспективные акции Б. Стоит учитывать, что за операции с акциями Б инвестору придется дважды заплатить брокерскую комиссию — при продаже и при покупке.

Перенос убытков прошлых лет

Перенос убытков — это снижение налога на прибыль по инвестициям за счет убытков прошлых лет. Налог можно уменьшить на 13% от размера убытков. Право на такой налоговый вычет закреплено в п. 16 ст. 214.1 Налогового кодекса.

Например, в 2021 году инвестор продал акции с прибылью 20 000 рублей. С этой суммы брокер удержал налог 13% — 2600 рублей. Но 2020 год для инвестора был неудачным, он потерял 18 000 рублей. Это значит: в 2021 году можно получить вычет — вернуть 13% от суммы убытков. В нашем примере это 2340 рублей. То есть в итоге налог составит 2600 – 2340 = 260 рублей.

Если 13% от убытка — это больше, чем уплаченный налог на прибыль по инвестициям, то оставшуюся часть вычета можно будет получить в следующий прибыльный год.

Что важно знать о переносе убытков

Правила переноса убытков закреплены в ст. 220.1 Налогового кодекса.

- Перенос убытков работает с ценными бумагами и ПФИ, обращающимися на организованном рынке ценных бумаг.

- Убытки по ценным бумагам можно перенести только на прибыль по ценным бумагам, а убытки по ПФИ — только на прибыль по ПФИ. Перенос между разными категориями финансовых инструментов невозможен: если инвестор заработал на облигациях, он не сможет зачесть убыток по опционам.

- Убытки можно переносить на 10 лет вперед. Сначала учитываются самые ранние убытки.

- Убытки, полученные у одного брокера, можно зачесть при получении прибыли у другого брокера. Учитываются в том числе убытки по счетам у иностранных брокеров.

- Убытки по обычному брокерскому счету нельзя перенести на прибыль по ИИС.

Как перенести убытки

Чтобы снизить налог на доход по инвестициям за счет убытков прошлых лет, необходимо получить две справки:

- справка 2-НДФЛ за год, в котором инвестор получил прибыль. Справку выдает брокер, в документе указан доход инвестора от продажи ценных бумаг;

- справка об убытках или брокерский отчет — в этом документе указан убыток от продажи ценных бумаг. Этот документ также выдает брокер.

После получения документов нужно заполнить декларацию 3-НДФЛ в личном кабинете налогоплательщика: в разделе «Доходы и вычеты» надо нажать кнопку «Заявить доход», далее — «Подать декларацию 3-НДФЛ». При заполнении документов понадобятся данные об убытках и доходах по инвестициям. Эти сведения как раз есть в справках от брокера или брокеров, если у инвестора несколько счетов. На последнем этапе оформления декларации инвестор увидит сумму своего вычета и сможет указать банковские реквизиты для перевода денег.

При покупке ETF инвестор приобретает акции, поэтому финансовый результат по ETF может сальдироваться с доходами или убытками по другим ценным бумагам или фондовым ПФИ. Убытки прошлых лет по ценным бумагам, в том числе и ETF, можно перенести только на прибыль по ценным бумагам.

Мы подготовили таблицу, которая поможет рассчитать налогооблагаемую базу при сальдировании и переносе убытков прошлых лет. Скопировать ее себе можно по ссылке.

Что еще почитать: