Чтобы инвестировать на бирже, вам нужен посредник — брокер. Открыть брокерский счет можно онлайн — через любой крупный банк или компанию-брокера. Ключевое правило — выбирать только из официального списка участников фондового рынка, имеющих доступ к торгам на Московской бирже.

На нашем сайте также есть список брокерских компаний и банков, через которые можно купить ETF за рубли, доллары США или евро.

Выбор брокера: чек-лист для новичка

- Найдите компанию в списке участников торгов на Мосбирже.

- Убедитесь, что компания работает с ETF. Подойдет любой брокер или банк, кроме Промсвязьбанка.

- Сравните комиссии и тарифы брокера с конкурентами.

- Проверьте тарифы своего банка: наверняка у вас есть счет в банке, может быть, и брокерский счет выгоднее открывать там, чтобы переводить деньги между картами и счетами без комиссии.

- Почитайте отзывы: надо убедиться, что клиенты брокера им довольны, а возникающие проблемы оперативно решаются.

- Сравните дополнительные критерии, например есть ли возможность торговать ETF и в рублях, и в долларах.

Комиссии и тарифы

Опрос клиентов FinEx ETF еще раз подтвердил, что чаще всего главный критерий выбора брокера — стоимость его услуг. Комиссия брокера состоит из двух компонентов:

- Депозитарная комиссия — плата депозитарию, который хранит купленные вами ценные бумаги (вернее, отвечает за их правильный учет, зачисляет и списывает по результатам сделок, физические бумаги нигде не хранятся).

- Комиссия за сделку — процент от суммы сделки, который берет себе брокер. В среднем в России комиссии составляют 0,05-0,06% от суммы сделки. Многие брокеры понижают комиссию при повышении частоты и объема сделок, стимулируя клиента торговать больше. А МКБ, например, вообще не берет комиссию при покупке и продаже ETF.

Комиссии пяти брокеров, оказавшихся самыми популярными по результатам опроса клиентов FinEx ETF

Вот ссылки на комиссии пяти брокеров, оказавшихся самыми популярными по результатам опроса клиентов FinEx ETF:

У большинства популярных брокеров есть как минимум два варианта обслуживания: для новичков с небольшими объемами сделок и для клиентов, близких к статусу профессионального инвестора.

Кроме комиссии, у брокеров различаются условия ввода и вывода средств, а также время их зачисления на счет или перевода.

Другие важные детали

У брокеров может различаться порог входа — минимальная сумма для начала торговли. Среди фондов FinEx ETF есть такие, в которые можно инвестировать и с несколькими сотнями рублей, — это фонды глобальных акций FXWO и FXRW. Но если цель вложения — увеличить свое благосостояние, символическими сотнями не обойдешься. Начать можно и с небольшой суммы, а затем с помощью регулярных довложений довести стоимость своего портфеля до существенных цифр.

После цен на первый план выходит удобство инструментов, с которыми придется работать: личный кабинет на сайте брокера, мобильные приложения.

Опрос клиентов FinEx ETF показал, что людям это действительно важно.

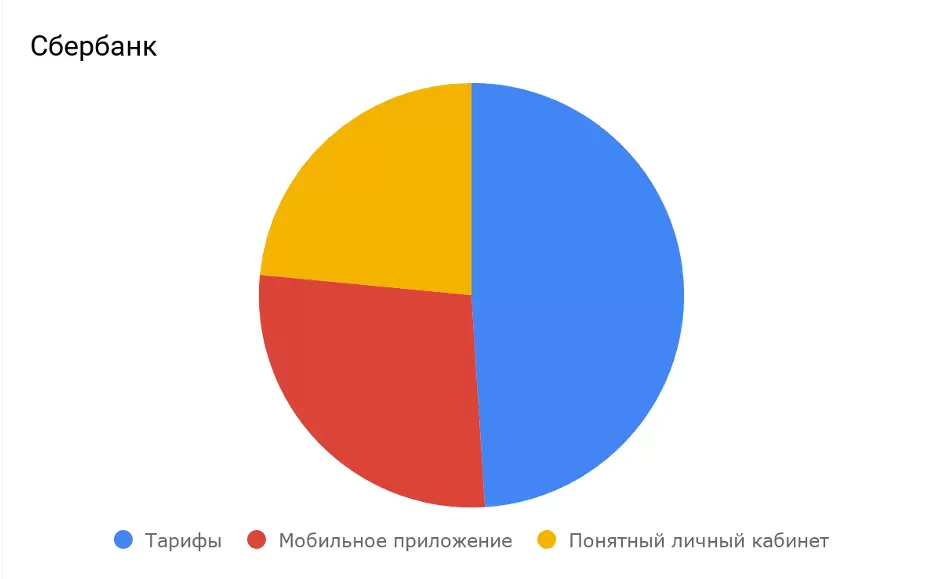

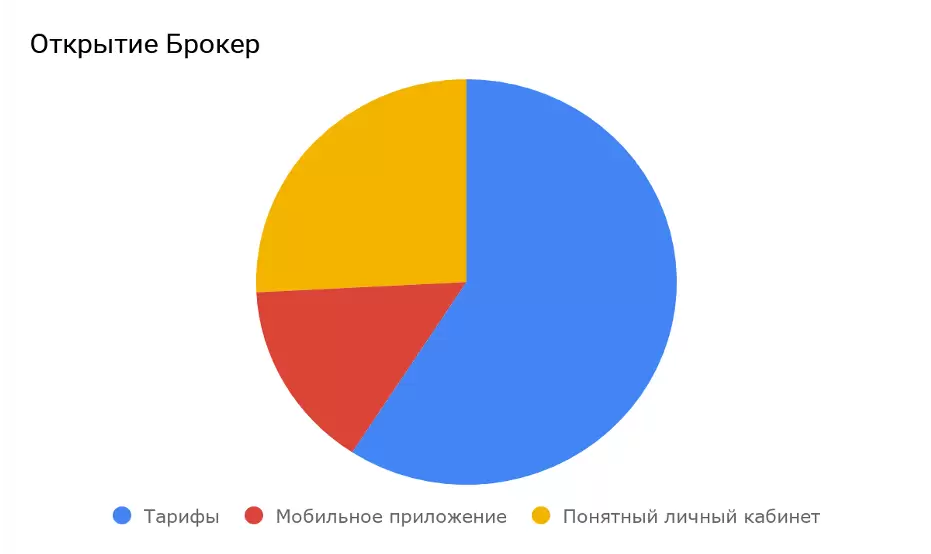

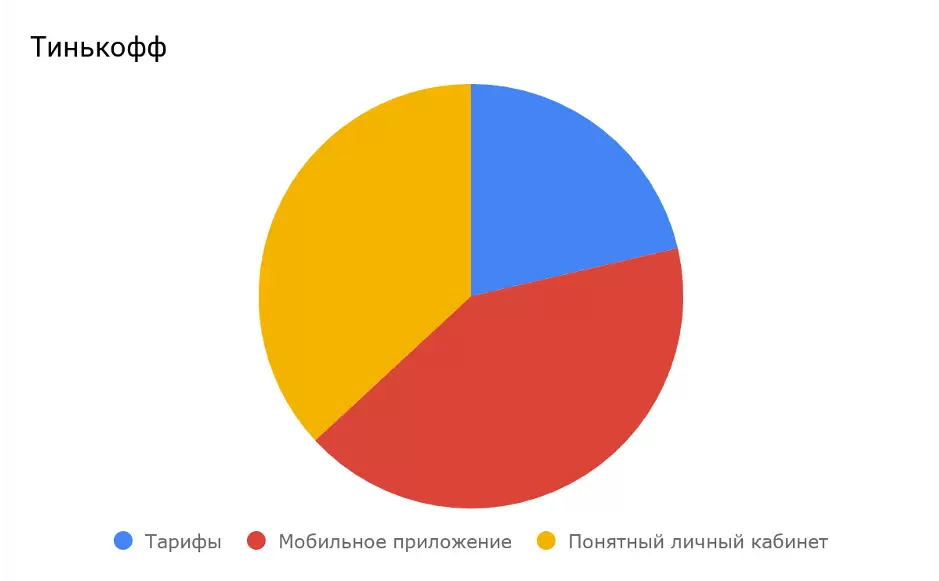

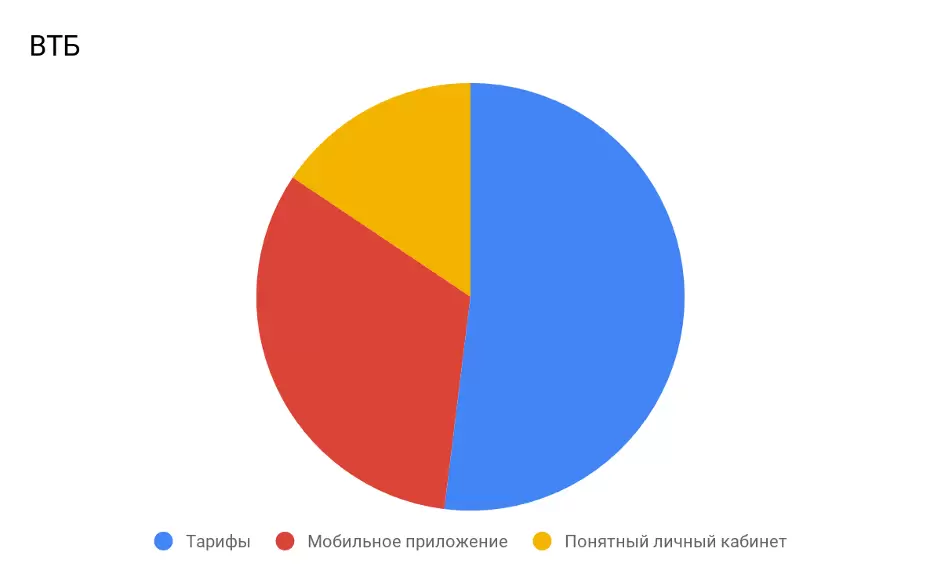

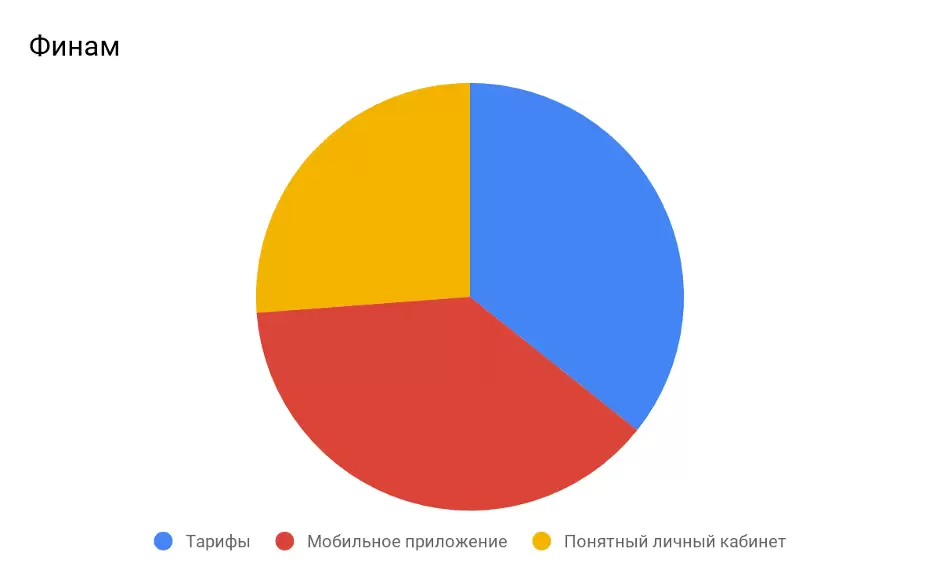

Вопрос: что было ключевым критерием выбора брокера?

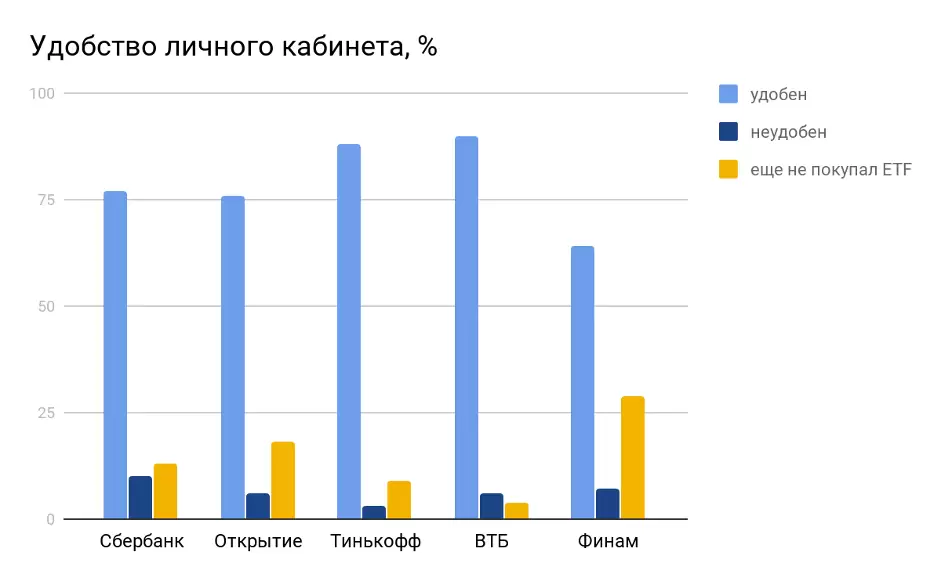

Большинство клиентов FinEx ETF оказались довольны удобством работы с личным кабинетом своего брокера.

Почитать отзывы о брокерах лучше всего на специализированных площадках: sravni.ru, banki.ru. Конечно, продираться через сотни комментариев нелегко, но полезную информацию по крупицам можно собрать и там. Обращайте внимание на важные для себя аспекты: оперативность работы поддержки и готовность пойти навстречу клиентам, удобство сайтов и приложений.

Можно ли пойти к иностранному брокеру?

Клиенту придется пройти процедуру KYC (know your customer) — обстоятельную проверку личности с предоставлением документов. Это усложняет начало работы, к тому же существует вероятность отказа брокера от обслуживания клиента.

Наконец, иностранный брокер не выступает налоговым агентом — налоговую декларацию вам придется заполнять и подавать самому. Кроме того, придется заявить об открытии счета и придерживаться требований о разрешенных и запрещенных операциях, вводимых российскими подзаконными актами. Вы сможете избежать двойного налогообложения, если заполните специальную форму и вовремя отправите ее вашему брокеру, но всю прочую бумажную волокиту придется взять на себя.

Работа с российским брокером позволяет пользоваться налоговыми льготами на индивидуальный инвестиционный счет (ИИС) и на долгосрочное владение ценными бумагами (ЛДВ) — это существенно дешевле и значительно проще. Не нужно думать о налогах: брокер все посчитает, заполнит и отправит документы в налоговую инспекцию за вас.

Советы по выбору брокера

- Для формирования долгосрочного пенсионного портфеля с ежемесячными пополнениями, стоит обратить внимание на брокеров, у которых нет платы за ежемесячное ведение счета (депозитарной комиссии). Нужно найти тариф, где вы будете платить только комиссии за совершенные сделки.

- Если не можете сориентироваться среди большого количества тарифных планов, можно позвонить брокеру, уточнить, какие у них есть тарифные планы без платы за депозитарное обслуживание, и сколько будет тогда составлять брокерская комиссия. Таким образом вы выделите для себя 4-5 подходящих брокеров.

- Идеальных брокеров не существует. Среди отобранных брокеров нужно оценить важность для себя каждого из этих параметров:

- возможность открытия ИИС (получения налоговых льгот);

- возможность инвестировать в зарубежные ценные бумаги, инвестировать в валюте;

- удобство и простота мобильного приложения, через которое будете покупать ценные бумаги;

- оперативная поддержка клиентов;

- удобство пополнения брокерского счета со своей банковской карты и вывода денежных средств (удобнее всего, как правило, открывать брокерский счет в том же банке, где у вас есть счет);

- удобство открытия счета. Большинство брокеров дает возможность удаленного открытия счета на сайте, либо через личный кабинет в своем банке.